La difficulté pour conclure l’arrivée d’Amine Harit, ainsi que l’encadrement de la masse salariale et des indemnités de transfert de l’OM cet été par la DNCG, le gendarme financier du foot français, ont mis le doute sur la situation financière du club. Faisons donc le point après la publication des comptes de l’OM (2019-2020) . Comptes de nouveau dans le rouge pour la quatrième saison consécutive et les pertes se sont aggravées…

Quels enseignements tirer des résultats financiers de l’année 4 de l’ère McCourt ? Frank McCourt continue-t-il de mettre la main à la poche ? Et si oui, jusqu’à quand ? Quel avenir pour le club ? MassaliaLive continue de vous apporter les réponses que vous ne trouverez pas dans la presse : les siennes !

L’OM vient de boucler son mercato d’été 2021 et a engagé quelques dépenses significatives qu’on n’attendait pas forcément comme pour Gerson, Lirola, Balerdi, Guendouzi ou Cengiz Under. MassaliaLive estime les engagements (détaillés ici) pris par Longoria cet été à 68 millions d’euros (et ce sans les options d’achat non obligatoires de 15 millions pour Pau Lopez ou Amine Harit). C’est tout simplement le mercato le plus dépensier côté arrivées depuis l’arrivée de McCourt à Marseille en 2016. Et là aussi, ça pose question…

MassaliaLive a également profité de la publication du rapport annuel, le 7 juillet dernier par la Ligue Professionnelle de Football (LFP), pour mettre en perspective les derniers résultats financiers de l’ère McCourt par rapport à ses principaux concurrents en Ligue 1. Nous allons une nouvelle fois vous donner des clés pour comprendre l’état du club face à la concurrence.

I. Analyse des comptes et résultats financiers 2019-2020

Comme les années passées, nous comptions nous procurer en toute légalité une copie des comptes officiels de l’OM auprès d’Infogreffe . Mais cela n’a pas été possible.

Pourquoi ? Parce que l’OM a décidé de ne plus publier le détail de ses comptes depuis 3 saisons (est-ce en raison du montant des pertes toujours plus importantes ?). Néanmoins, c’était sans compter sur la LFP qui, elle, continue de publier une version allégée de tous les comptes des clubs professionnels pour la saison 2019-2020, dont ceux de l’OM.

Voici donc un éclairage sur la situation du club et une lecture inédite des quatrièmes résultats financiers de l’OM version McCourt.

• Qu’en est-il ressorti ?

L’Olympique de Marseille a cumulé 98 millions d’euros de pertes lors de l’exercice 2019-2020.

• Quelle évolution par rapport aux années passées ?

Le club avait déjà affiché des pertes de respectivement 42, 79 et 91 millions lors des saisons 1, 2 et 3 de l’ère McCourt. Mais la perte de 98 millions d’euros lors de la saison 4 de l’ère McCourt est désormais le plus mauvais chiffre depuis plus de 20 ans !

| 2014/15 | 2015/16 | 2016/17 | 2017/18 | 2018/19 | 2019/20 | |

| Pertes | 2 286 000 | 1 186 000 | 42 422 000 | 78 584 000 | 91 418 000 | 97 843 000 |

• Qu’est-ce que cela signifie pour le club ?

Tout simplement que l’OM a eu beaucoup plus de charges entre le 1er juillet 2019 et le 30 juin 2020 que de recettes :

– 231 millions de charges, principalement les salaires des joueurs (masse salariale qui représente à elle seule 99 % du total du budget de l’OM côté recettes !).

– 119 millions de recettes sur l’année, notamment les droits TV, le parcours en Europa League, les sponsors et les recettes de la billetterie.

| 2016/2017 | 2017/2018 | 2018/19 | 2019/20 | |

| Total recettes | 118 916 000 | 143 820 000 | 129 574 000 | 118 820 000 |

| Total dépenses | 161 338 000 | 222 405 000 | 240 612 000 | 231 193 000 |

• Pourquoi ces résultats financiers s’analysent-ils du 1er juillet au 30 juin ?

Eh bien parce que l’exercice comptable d’un club de football correspond à la saison sportive. Il débute ainsi le 1er juillet de chaque année pour se clôturer le 30 juin.

• Quelles sont les conséquences de ces pertes répétées année après année ? Franck McCourt a t-il comblé ces déficits et mis la main à la poche comme il l’avait promis ?

Nous avions été les premiers il y a 3 ans à mettre en avant l’investissement spectaculaire de Frank McCourt pour faire face aux pertes de l’Olympique de Marseille et le fait qu’il avait clairement commencé à « mettre les sous », et même beaucoup (pas vrai Jean-Claude Gaudin Skywalker ?).

En effet, à la suite notamment de cinq opérations capitalistiques significatives, l’actionnaire américain a investi près de 430 millions d’euros depuis son arrivée (voir notre dernier article sur le sujet) dans le but de financer divers postes.

1. les différents mercatos

2. les pertes d’exploitation

3. une partie des dettes passées

Grâce à ces apports majeurs de McCourt et malgré les dépenses importantes auxquelles l’OM a dû faire face sur les cinq années passées (masse salariale en hausse, transferts…), le compte en banque du club était encore garni à hauteur de 50 millions à fin juin 2020.

Nous avons résumé l’ensemble des investissements/actes forts de Frank McCourt ci-dessous pour mieux illustrer les efforts du propriétaire américain :

| Rachat du club | Augmentation de capital juin 2017 | Augmentation de capital décembre 2017 | Augmentation de capital septembre 2018 | Augmentation de capital décembre 2018 | Augmentation de capital octobre 2020 | Total investissements | |

| Opérations réalisées entre octobre 2016 et décembre 2020 | 45 000 000 | 97 960 607 | 48 980 304 | 76 309 614 | 31 089 102 | 127 164 209 | 426 503 836 |

Malgré cela, l’OM était sous contrôle de la DNCG pour ses transferts et sa masse salariale à l’été 2021, comme on l’a vu avec l’arrivée mouvementée d’Amine Harit qui a mis plusieurs jours à être validée. Que va-t-il arriver au club, surtout dans ce contexte Covid et post Mediapro, et jusqu’où McCourt peut-il aller comme ça ? Quelques éléments de réponses …

II. Horizon du club à court et moyen terme

• Recettes

Ces détails précisés, tentons maintenant de comprendre de quoi ont été constituées les recettes du club entre le 1er juillet 2019 et le 30 juin 2020 afin de mieux appréhender ses perspectives.

1. Majoritairement des droits TV de Ligue 1

L’OM a ainsi récupéré 54 millions d’euros de droits audiovisuels en Ligue 1 grâce à sa deuxième place (contre 60 millions d’euros l’année précédente où l’OM avait terminé cinquième du classement mais avait pu bénéficier de recettes télévisuelles de l’UEFA avec sa participation aux poules de l’Europa League).

Malheureusement, compte tenu du fiasco Mediapro qui avait obtenu les droits TV de la Ligue 1 sur la période 2020-2024, ces droits TV devraient diminuer dès la saison 2020-2021 (une baisse globale de 7,5 % est attendue par rapport à 2019-2020, la Ligue ayant réussi à sauvegarder 759 millions sur 2019-2020 contre 821 millions en 2018-2019. Et ce même si on est loin des 1 292 millions annuels attendus grâce à Mediapro).

2. Du sponsoring

Le club a enregistré 36 millions d’euros de contrat, notamment avec l’entrée en vigueur des nouveaux accords avec Puma (estimé entre 14 et 15 millions par an contre 10 millions annuels pour le précédent contrat Adidas selon RMC en mars 2017) et Orange.

Cela inclut l’entrée en vigueur du contrat avec Uber Eats pour environ 4 millions annuels selon sportune.fr (montant semble-t-il inférieur à ce que versaient historiquement Intersport, 6 millions par an et Orange 5 millions par an). Ces recettes sponsoring sont en baisse de 1 million par rapport à 2018/2019 (dernière année du contrat de sponsoring Orange).

3. La billetterie du stade

Elle a généré 15 millions d’euros (hors prestations VIP), soit une baisse de 24 % par rapport à la saison précédente (les revenus billetterie étaient alors de 20 millions d’euros). L’impact de la crise du Covid, des premiers matchs sans spectateurs et l’absence de coupe d’Europe expliquent cette baisse.

4. Les ventes de joueurs

L’OM a dégagé 14 millions d’euros de plus-value entre le 1er juillet 2019 et le 30 juin 2020, (grâce aux cessions d’Ocampos, Luiz Gustavo et Njie) contre 18 millions d’euros sur la saison précédente où l’OM avait transféré Zambo Anguissa à Fulham (en août 2018).

| 2016/2017 | 2017/2018 | 2018/2019 | 2019/2020 | |

| Droits TV | 49 728 000 | 77 489 000 | 59 818 000 | 54 375 000 |

| Sponsors | 23 150 000 | 28 750 000 | 37 272 000 | 35 721 000 |

| Billetterie | 20 402 000 | 21 913 000 | 19 741 000 | 14 997 000 |

| Plus-value transferts joueurs | 10 434 000 | 853 000 | 18 258 000 | 14 305 000 |

| Autres produits | 7 579 000 | 6 063 000 | 12 743 000 | 13 789 000 |

• Dépenses

Du côté des charges importantes auxquelles le club a dû faire face lors de la saison 4 de l’ère McCourt, la répartition est assez claire, avec des montants très significatifs quand on compare aux recettes réelles du club.

1. Salaires

C’est le poste le plus important. La masse salariale du club s’est élevée à 118 millions d’euros au 30 juin 2020 (charges sociales comprises), soit une baisse de 9 millions (– 7 %) par rapport la saison 3 de l’ère McCourt. Ces baisses sont dues aux départs de Mario Balotelli et Luiz Gustavo qui avaient 2 des salaires les plus importants de l’effectif olympien.

La masse salariale chargée est le principal poste de dépense des clubs de Ligue 1 (53 % des charges d’exploitation en moyenne selon le dernier rapport d’activité de la LFP). La masse salariale de l’OM représente à elle seule 57 % du total des charges d’exploitation du club.

Pour mieux évaluer ce que représentent les salaires du vestiaire olympien sur cette année là, voici l’infographie disponible pour la saison 4 de l’ère McCourt, celle de 2019-2020 :

2. Dépenses notables

On décompte les commissions aux agents (7,5 millions d’euros), en diminution de 3 millions par rapport à l’année précédente. L’agent d’un joueur est rémunéré par des commissions, en principe calculées en fonction des rémunérations brutes perçues par le joueur tout au long du contrat négocié. Le pourcentage varie de 3 à 10 % (10 % est le maximum autorisé). Dans le football, la commission moyenne tourne autour de 7 % dans la majorité des cas.

On y retrouve aussi le loyer du Stade Vélodrome (5 millions d’euros).

Enfin et surtout la charge d’amortissements (43 millions d’euros), relative aux sommes engagées en transferts de joueurs depuis la reprise du club. Cette dernière tient compte des dépenses pour Caleta-Car, Strootman et Radonjic lors de la saison précédente.

Cette charge d’amortissement se calcule en étalant le montant du transfert sur la durée du contrat du joueur. Ainsi la charge de 43 millions d’euros sur 2019-2020 inclut à la fois la deuxième année d’amortissement des transferts de l’été 2018 cités plus haut mais aussi une des cinq années du transfert de Dimitri Payet. Ce qui explique que la charge 2019-2020 soit aussi lourde.

| 2016/2017 | 2017/2018 | 2018/2019 | 2019/2020 | |

| Salaires | 82 485 000 | 125 121 000 | 127 210 000 | 118 260 000 |

| Amortissements transferts | 12 626 000 | 31 373 000 | 42 983 000 | 43 153 000 |

| Loyer du Vélodrome | 4 000 000 | 5 000 000 | 5 000 000 | 5 000 000 |

| Commissions d’agents et honoraires | 7 526 000 | 5 924 000 | 10 798 000 | 7 463 000 |

| Autres charges | 53 701 000 | 55 627 000 | 54 621 000 | 57 317 000 |

III. Les finances de l’OM à la lumière de la concurrence en Ligue 1

L’Olympique de Marseille se situe bon dernier du Big 5 de la Ligue 1 : avec seulement 133 millions de recettes cumulées, l’OM version McCourt saison 4 était encore loin de Lille (227 millions), Lyon (263 millions), Monaco (273 millions) et du PSG, hors catégorie, avec 613 millions de revenus annuels sur 2019-2020.

Parmi nos principaux concurrents, seuls Rennes et Nice sont encore derrière avec respectivement 106 et 77 millions d’euros de revenus sur 2019-2020.

a. Où se situe l’OM au niveau des recettes ?

• Des droits télés optimisés mais l’absence de Ligue des Champions fait mal

En l’absence de Ligue des Champions, l’OM a reçu presque 54 millions d’euros, très loin de Lille (62 millions), Lyon (98 millions) et le PSG (131 millions), là où Monaco, Nice et Rennes n’ont touché l’an dernier respectivement que 25, 26 et 39 millions d’euros.

• Peut mieux faire au niveau du sponsoring

L’OM a refait une partie de son retard sur Lyon au niveau des recettes sponsoring grâce au nouveau contrat Puma (14 à 15 millions par saison). L’OM a touché 36 millions d’euros cette saison, contre 30 millions pour l’OL qui bénéficiait pourtant d’un contrat annuel avec Hyundai évalué à 9 millions par an selon l’Equipe du 7 février 2019.

Lyon a annoncé par contre viser les 36 millions de revenus de sponsoring en 2020-21 grâce à son nouveau sponsor maillot (Fly Emirates) signé pour 5 ans à hauteur de 20 millions annuels, alors que Fly Emirates avait un temps été annoncé à Marseille… (un contrat qui aurait fait beaucoup de bien, puisqu’il représente 5 fois le montant versé par Uber Eats!).

Marseille est par contre à des années lumière des revenus sponsoring du PSG (287 millions d’euros sur 2019-2020) qui compte sur les apports de 2 partenaires principaux (Nike pour 75 millions d’euros et Accor pour 60 millions d’euros), mais aussi plusieurs gros sponsors qataris comme la Qatar Tourism Authority, l’opérateur de télécommunication qatari Ooredoo (15 millions d’euros par an) la Qatar National Bank (QNB) et Qatar Airways pour 10 millions d’euros par an.

Seule bonne nouvelle au petit jeu des comparaisons. L’OM est loin devant Monaco (11 millions d’euros), le LOSC (12 millions d’euros), Nice (9 millions) et Rennes (10 millions).

• Des recettes billetterie très insuffisantes !

L’OM a retiré moins de 15 millions d’euros de revenus liés à la billetterie du Vélodrome, ce qui est très et trop loin de l’OL qui a bénéficié de 42 millions de recettes de son Groupama Stadium. Lyon engrange plus de 36 millions d’euros de ventes de places au match (soit plus du double de l’OM avec un stade de capacité plus petite) et près de 7 millions d’euros des autres événements organisés dans son stade (dont 4 millions liés à l’organisation de séminaires dans son stade et 2 millions d’euros de recettes liées à l’organisation de différents événements malgré l’interdiction de grands rassemblements dûe au Covid).

Il est aussi à noter que le Stade Vélodrome ne compte « que » 5 000 places VIP là où Lyon peut compter sur 6 000 places VIP au Groupama Stadium.

Autre point de comparaison, le PSG, malgré un stade encore plus petit que celui de Lyon, a réalisé 38 millions de recettes au Parc des Princes l’an passé (hors places VIP). Le constat est donc simple. Pour revenir de manière constante aux deux premières places de la Ligue 1, l’OM va devoir augmenter ses revenus stade. Jacques-Henri Eyraud et Frank McCourt l’avaient très bien compris en faisant de la reprise de l’exploitation du stade leur cheval de bataille… si Marseille, dans le monde post-covid, arrive à la fois à organiser un maximum de grands événements (foot, rugby, concerts) au Vélodrome et à maximiser les recettes liées aux ventes de places VIP…

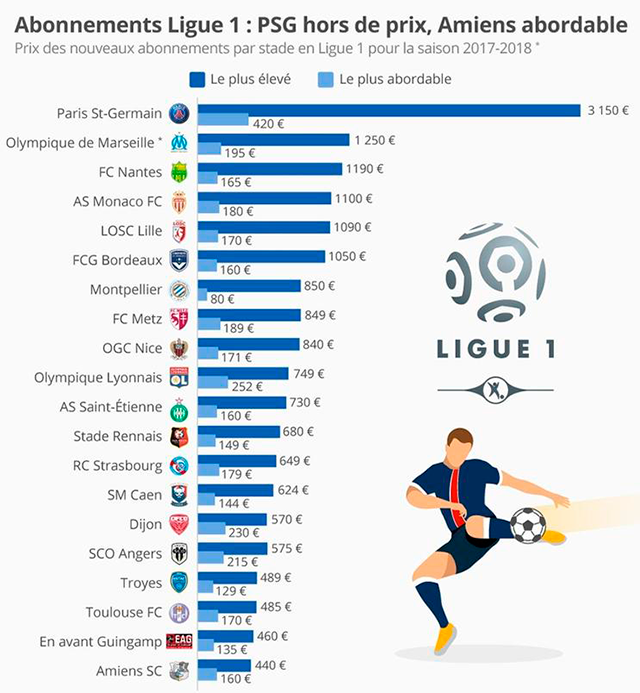

Enfin, à titre d’exemple, voici une infographie réalisée fin juillet 2017 par le Figaro sur le prix des abonnements en Ligue 1 ou l’on voit l’écart entre le PSG et l’OM (et c’était avant l’arrivée de Messi) :

Si on veut se rassurer un peu, Monaco, Nice, Rennes et Lille n’ont retiré respectivement que 2, 3, 7 et 14 millions de revenus de leurs stades respectifs.

• Des revenus transferts à la traîne

L’Olympique de Marseille a vendu Zambo Anguissa mais n’a dégagé « que » 14 millions de plus-value sur ses transferts sur la saison 2019-2020 quand ses principaux concurrents faisaient feu de tout bois sur le marché des transferts : 83 millions d’euros de plus-value sur la vente de joueurs pour Lyon (Ndombélé pour 48 millions à Tottenham, Fékir à Séville pour 20 millions et Tousart à Berlin pour 21 millions), 125 millions pour le LOSC (Pépé pour 80 millions à Arsenal, Leao pour 30 millions à Milan et Thiago Mendes pour 22 millions à Lyon), 50 millions pour le PSG (Lo Celso pour 22 millions à Séville, Diaby pour 15 millions à Leverkusen), 48 millions pour Monaco (Tielemans 45 millions à Leicester, Rony Lopes pour 25 millions à Séville).

Un domaine où les dirigeants vont devoir obligatoirement faire mieux.

| OM | OL | PSG | Monaco | LOSC | |

| Droits TV | 54 375 000 | 97 600 000 | 131 421 000 | 25 027 000 | 62 381 000 |

| Sponsors | 35 721 000 | 27 200 000 | 286 537 000 | 11 476 000 | 11 826 000 |

| Revenus Stade | 14 997 000 | 42 200 000 | 38 059 000 | 2 227 000 | 13 590 000 |

| Plus-value transferts joueurs | 14 305 000 | 82 738 000 | 50 436 000 | 48 275 000 | 124 956 000 |

b. Les dépenses de l’OM par rapport à la concurrence ?

• Une masse salariale pharaonique

La masse salariale de l’OM (charges comprises) s’élève à plus de 118 millions d’euros. Celles de Monaco et de l’OL vont encore plus haut puisqu’elle s’établissent respectivement à 121 et 132 millions en comparaison. Le PSG évolue dans un autre univers avec 414 millions de masse salariale (à titre indicatif le salaire brut de Neymar est de 45 millions d’euros).

Le LOSC, Rennes et Nice ne jouent pas dans la même catégorie avec des masses salariales de 90, 64 et 45 millions d’euros.

| OM | OL | PSG | Monaco | LOSC | |

| Masse Salariale | 118 260 000 | 132 464 000 | 414 383 000 | 121 095 000 | 89 762 000 |

IV. Quel avenir ? Les hypothèses de MassaliaLive

• Quelles pertes à l’issue de la saison 2020-2021 et 2021-2022 ?

L’OM n’ayant pas réussi une ou plusieurs cessions de joueur important avant le 30 juin 2021 devrait à nouveau être fortement déficitaire au titre de la saison 2020-2021, celle du Covid, c’est-à-dire sans billeterie notamment (avec un manque à gagner d’environ 15 millions d’euros par rapport à la saison précédente).

Dans son édition du 9 juin 2021, le quotidien l’Equipe estimait les pertes de la saison 2020-2021 à environ 60 millions d’euros par discussion avec l’état-major du club. C’est légèrement moins qu’en 2019-2020. Cela s’explique notamment par les recettes de la Ligue des Champions, le prêt garanti par l’Etat et les aides du Gouvernement (allégement des charges) pour faire face à la crise Covid.

2021-2022 devrait être plus problématique. L’OM devrait retrouver des recettes billetterie, participe certes à l’Europa League, mais celle-ci est beaucoup moins rémunératrice que la Ligue des Champions. Et l’OM n’a toujours pas vendu (malgré les épisodes Caleta-Car et Kamara). Si rien ne se passe au mercato d’hiver ou avant le 30 juin 2022, les investissements consentis cet été (68 millions d’achat et une masse salariale de nouveau conséquente avec notamment les nouveaux salaires de Under, Gerson ou Guendouzi – pour plus de détails sur les salaires des joueurs, rendez-vous ici), conjugués à une baisse potentielle des droits TV de la Ligue 1 (-7,5 %) devraient générer à nouveau un déficit proche de celui des saisons 2018-2019 et 2019-2020.

• Quelle est la réaction du propriétaire de l’OM face à ces pertes récurrentes ?

Frank McCourt était interviewé par la Provence le 2 mars dernier, et voilà comment il réagissait face à la situation financière du club :

« L’OM est une passion pour moi. C’est beaucoup d’argent, mais c’est beaucoup plus que de l’argent pour moi. J’aime ce projet, dans lequel je suis très engagé. Le sport n’est pas du business, c’est de la passion, des victoires. L’OM c’est le meilleur club, dans le meilleur sport, dans la meilleure ville . »

• Pourquoi la DNCG contrôle-t-elle la situation financière du club ?

Dans le cadre de l’examen de la situation des clubs au titre de la saison sportive 2021-2022, la Commission de Contrôle des Clubs Professionnels a pris les décisions suivantes en application de l’article 11 du Règlement de la D.N.C.G. : OLYMPIQUE DE MARSEILLE – Encadrement de la masse salariale et des indemnités de mutations.

C’est le résultat de l’ensemble des déficits cumulés par l’OM depuis 2016 (-370 millions d’euros) et 2021-2022 devrait creuser encore plus ce déficit. En effet l’OM avait encouru 231 millions d’euros de charges en 2019-2020 et selon sportune (article du 29.08.2021) devrait faire face à 250 millions d’euros de charge en 2021-2022 (montant du budget phocéen selon l’AFP).

• McCourt va-t-il remettre la main au pot une nouvelle fois ?

La réponse est oui, même après avoir déjà investi près de 430 millions d’euros entre 2016 et 2020 (un demi-milliard d’euros comme le disait le correspondant de l’Equipe à Marseille Mathieu Grégoire dans un tweet le 2 septembre 2021).

Pourquoi ? Car les fonds propres du club étaient négatifs à hauteur de – 55 millions d’euros au 30 juin 2020.

L’OM a déjà réalisé une augmentation de capital de 127 millions d’euros en octobre 2020 pour rétablir cette situation. Augmentation de capital qui correspond au montant du compte courant d’actionnaires et donc aux créances que l’actionnaire (Franck McCourt via la holding Eric Soccer) avait sur l’OM fin juin 2020.

Cela a permis de rétablir la situation pour 2020-2021. Mais comme expliqué plus haut, étant donné les pertes financières des saisons 2020-2021, et 2021-2022, on peut s’attendre à ce que Frank McCourt doive bientôt faire quelque chose pour rétablir la situation des fonds propres du club.

Frank McCourt a expliqué d’ailleurs très bien lui-même le fonctionnement de ces augmentations de capital le 2 mars dernier dans une interview à la Provence (dont la dernière de 127 millions d’euros):

« Chaque année, depuis l’acquisition, j’investis des ressources substantielles dans le club sous forme d’avances consenties à l’OM. Ce mécanisme d’avances me permet d’injecter des fonds très rapidement chaque fois que le club en a besoin, notamment pour investir dans ses infrastructures ou ses joueurs.

Régulièrement, ces avances sont capitalisées dans le cadre d’augmentations de capital. A la fin de l’année dernière, nous avons effectivement converti un nombre considérable d’avances en capital, contribuant ainsi au renforcement des capitaux propres de la société. J’ajoute que les avances consenties à l’OM ne sont pas rémunérées. »

• McCourt va-t-il vendre le club ?

On imagine mal McCourt combler 60 à 100 millions de pertes tous les ans. Donc que peut-il se passer ?

- Hypothèse 1 : Longoria réussit son coup dès cette saison, l’OM retrouve la Ligue des Champions tous les ans et arrive à amorcer un cercle vertueux de trading de joueurs (ce que l’OM n’a jamais su faire dans son histoire)

- Hypothèse 2 : McCourt décide d’arrêter les frais rapidement ne voyant pas d’issue pour rééquilibrer la balance revenus/dépenses du club et ne souhaitant pas engloutir le reste de sa fortune personnelle dans les 10 ans qui viennent et décide de vendre.

Cette hypothèse est renforcée par un élément avancé plusieurs fois par La Provence ces derniers mois. Franck McCourt aurait selon eux contracté un emprunt de 150 millions de dollars. Information que l’intéressé a pourtant démenti dans son interview du 2 mars dernier au même journal, extrait :

« Hypothéquer le futur du club ? Avec tout mon respect, vous vous trompez et les faits sont inexacts : nous n’avons jamais souscrit de prêt auprès de HPS. »

Malgré tout, un faisceau d’autres indices vont dans ce sens. Certains suiveurs du football français avancent depuis plus d’un an la volonté du Bostonien de vendre le club malgré ses démentis. C’est le cas du journaliste Romain Molina qui affirmait le 11 avril 2020 :

« L’OM est officiellement en vente. Je le redis. Et je peux l’affirmer de multiples sources. Le premier qui ose prétendre l’inverse, que McCourt ne veut pas vendre, est un menteur. (..) Après est-ce que McCourt va trouver (un acheteur), je n’en sais rien, mais aujourd’hui, il veut se séparer de Marseille (…) McCourt veut 300 M€. C’est lui qui fait fuiter ça et en privé, il dit qu’il aimerait entre 250 et 300 M€. C’est une info sûre. Mais il ne trouvera jamais personne à ce prix-là »

Un proche de McCourt cité par l’Equipe le 5 mai 2020 estimait « qu’un repreneur devrait investir au moins 250 M€ s’il voulait glaner l’OM, dont 150 M€ de reprise de passifs ».

Nous ne commenterons pas le reste des éléments sortis sur ce dossier n’ayant pas plus d’informations de notre côté, mais on peut légitimement s’interroger sur la stratégie de l’actionnaire principal de l’OM quand on voit les déficits s’accumuler année après année sans perspective crédible de retour à l’équilibre.

Avec un dernier élément à noter, Frank McCourt n’apparaissait plus dans le classement des milliardaires du magazine Forbes lors de sa dernière publication de janvier 2021.

• Quelle conclusion peut-on en tirer ?

Nous ne sommes pas devins, mais du fait des pertes prévues en fin d’année, Frank McCourt devra encore remettre la main à la poche.

On a tenté d’évoquer les différentes pistes que la direction Marseillaise explore pour développer ses recettes. Mais beaucoup d’incertitudes les entourent encore.

Que ce soit pour l’exploitation du stade (qui va demander un effort considérable pour en dégager des bénéfices) ou le trading de joueurs qui ne semble pas très applicable au modèle OM, on peut être raisonnablement inquiet pour l’avenir de l’OM si le club n’arrive pas rapidement à accrocher le wagon de la Ligue des Champions tous les ans. C’est tout simplement le seul moyen pour le club de se développer rapidement et de tenir le train de vie actuel. Ou alors d’avoir un actionnaire suffisamment solide pour tenir sur la durée. Est-ce que ce sera le cas et la volonté de Frank McCourt ?

Retrouvez le classement de Ligue 1, les dates et les résultats des matchs !

Retrouvez le classement de Ligue 1, les dates et les résultats des matchs !

Bravo, article très clair et très bien documenté. Merci aussi d’être resté factuel sur le sujet brûla… https://t.co/ibtOgukrYa

Merci @Noiretblanc83 pour ce détail des comptes et perspectives pour l’#OM !

À lire et… https://t.co/G57CU6E9CV